2018年 11月号

●小規模宅地等の特例の要件が厳格化されました

相続税の各種特例の中でも適用されることが多く、適用による相続税への影響が大きいものに「小規模宅地等の特例(相続した事業の用や居住の用の宅地等の価額の特例)」があります。

この小規模宅地等の特例について、平成30年度税制改正において適用要件の厳格化が図られていますので、整理してみます。

1 制度の概要

小規模宅地等の特例は、個人が相続により取得した財産のうち、その相続の開始直前において被相続人等の居住用または事業用に使用していた宅地のうち、一定の選択をしたもので限度面積までの部分(小規模宅地等)については、評価額を80%又は50%減額できる制度です。

なお、相続開始前3年以内に贈与により取得した宅地等については、この特例の適用を受けることはできません。

2 限度面積と減額割合

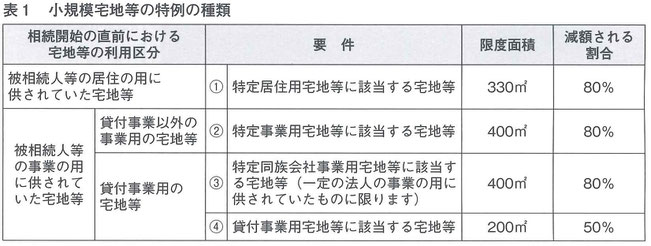

小規模宅地等の特例では、宅地等の種類ごとに限度面積と減額割合が次のように定められています(表1参照)。

① 特定居住用宅地等・・・被相続人等の居住用に使われていた宅地等(マイホームの敷地)

② 特定事業用宅地等・・・被相続人等の事業用に使用されていた宅地等(不動産貸付事業以外の事業用建物の敷地)

③ 特定同族会社事業用宅地等・・・貸付以外の一定の法人の事業用に使用されていた宅地等(不動産貸付事業以外の同族会社への賃貸敷地)

④貸付事業用宅地等・・・被相続人等の不動産貸付事業用に使用されていた宅地等(賃貸アパートなどの敷地)

このうち、平成30年度税制改正では、①の特定居住用宅地等と④の貸付事業用宅地等の適用要件が見直されましたので。その内容を見ていきます。

3 制度の概要

(1) 改正の背景

被相続人等の居住の用に供されていた宅地等である「特定居住用宅地等」では、被相続人等の配偶者や被相続人等と同居していた親族のほか、別居相続人とその配偶者であっても被相続人等に配偶者と同居親族がおらず、相続開始前3年以内にマイホームを所有していないなど一定の要件の下、特例の適用が認められる「家なき子特例」と呼ばれるものがあります。

しかし近年、家なき子特例を適用するため、別居相続人が親族等に持ち家を売却して賃貸住宅に居住することで意図的に持ち家に居住していない状態を作り出すなど、本来の制度の趣旨と異なる事例が出てきたため、適用要件が厳格化されました。

(2) 改正内容

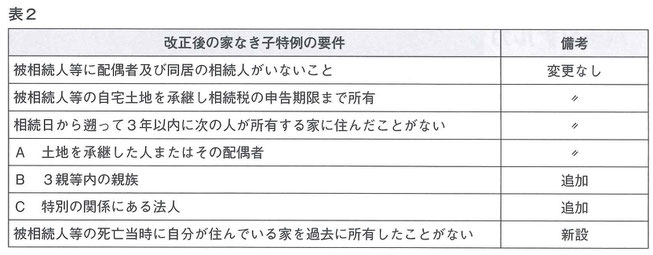

改正では、①相続開始前3年以内に、その者の三親等内の親族又はその者と特例の関係にある法人が所有する国内にある家屋に居住したことがある者、②被相続人の死亡当時において、居住用に供していた家屋を過去に所有していたことがある者に該当する場合は、家なき子特例が適用できなくなりました。

改正の結果、家なき子特例の要件は表2のように見直されました。

(3) 適用時期

平成30年4月1日以後に相続又は遺贈により取得する財産に係る相続税から適用されます。

なお、改正では経過措置が設けられており、平成30年3月31日に改正前の家なき子特例の要件を満たしている人については、平成32年(2020年)3月31日までの相続に限り、改正後の要件を満たすものとして特例の適用が認められることになります。

4 貸付事業用宅地等の見直し

(1) 改正の背景

被相続人等が貸付け等の事業に利用していた宅地等「貸付事業用宅地等」に関しては、その親族が、相続開始時から申告期限までにその宅地等に係る被相続人等の貸付事業を引き継ぎ、申告期限まで引き続きその宅地等を有し、かつ、その貸付事業の用に供していることが特例の要件の1つとされています。

しかし、特例を適用するために一時的に現金を不動産に換えて相続税を軽減するケースが散見されていること、また平成29年11月の会計検査院報告「租税特別措置(相続税関係)の運用状況等についての報告書」において、相続により取得した土地等を相続税の申告期限の翌日以後3年以内に譲渡していた人について、適用状況を調査した結果、小規模宅地等の特例の適用を受けた者が相当数把握され、そのうち貸付事業用宅地等については、短期間に譲渡している者が多く見受けられました。

このように、事業承継等への配慮のためとする本来の制度目的に沿っていない事案が見受けられるとの指摘が行われたことから見直しが行われました。

(2) 改正の内容

貸付事業用宅地等の範囲から、相続開始前3年以内に新たに貸付事業の用に供された宅地等が除外されました。

ただし、相続開始の日まで3年を超えて引き続き事業的規模で貸付事業を行っていた被相続人等のその貸付事業の用に供されたものは除外されません。

(3) 適用時期

平成30年4月1日以後に相続又は遺贈により取得する財産に係る相続税から適用され、30年3月31日までに貸付事業の用に供されている宅地等については見直しの対象とはなりません。