2018年 6月号

●経済的利益の課否判断

会社が使用人や役員に何らかの経済的利益を与える場合に、その取扱いが現物給与に当たるか迷うことがあります。

そこで、今回はよくあるケースをQ&Aも交えて整理してみます。

1 永年勤続者の記念品等

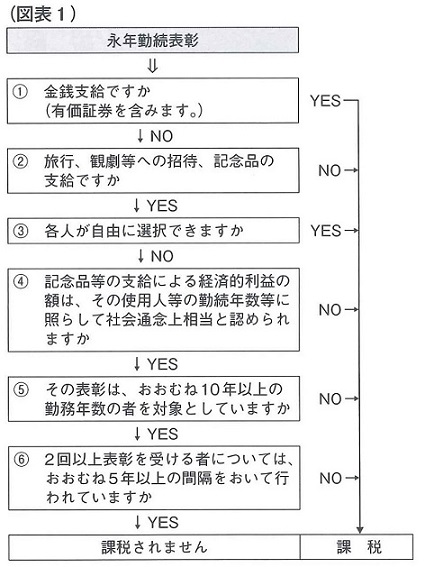

会社が永年勤続した役員又は使用人の表彰に当たり、その記念として旅行、観劇等に招待し、又は記念品を支給することによりその役員又は使用人が受ける経済的利益については、一定の要件のもとに課税しなくて差し支えないものとされています(図表1)。

なお、永年勤続記念品等として、旅行ギフト券を支給する場合がありますが、一般に、旅行ギフト券は有効期限もなく、所定の手数料を支払えば換金が自由であり、実質的に金銭を支給したのと同様であることから、原則として、給与等として課税されます。

ただし、その旅行ギフト券を交付してから相当の期間内(おおむね1年程度)に旅行をし旅行代金の精算を行い、その旅行の事実を確認できる書類を備えている場合など旅行に招待したものと実質的に変わりがない場合については、課税しないで差し支えないこととされています。

Q1 使用人のうち勤続20年以上の永年勤続者に対して、次のようなものを支給した場合、給与として課税されますか。

①永年勤続者のうち勤続20年に達した者には2泊3日(10万円程度)、勤続25年に達した者には4泊5日(18万円程度)でいずれも夫婦での国内旅行をさせ、その費用を会社が旅行会社へ直接支払った場合

②勤続25年の永年勤続者のうち、旅行に参加しない1名に、旅行の代りに35万円の絵画を支給した場合

A1 ①については、社会通念上相当なものと判断され、かつ会社がその費用を直接支払っていることから、課税しなくて差し支えありません。

一方、②については、まず均一の表彰という観点から外れてしまい、勤続25年の永年勤続者が受ける4泊5日の招待旅行費用と比較しても相当多額であり、また、社会通念上相当な金額を超えるものと判断されますので、35万円全額が給与として源泉徴収の対象となります。

2 創業記念品等

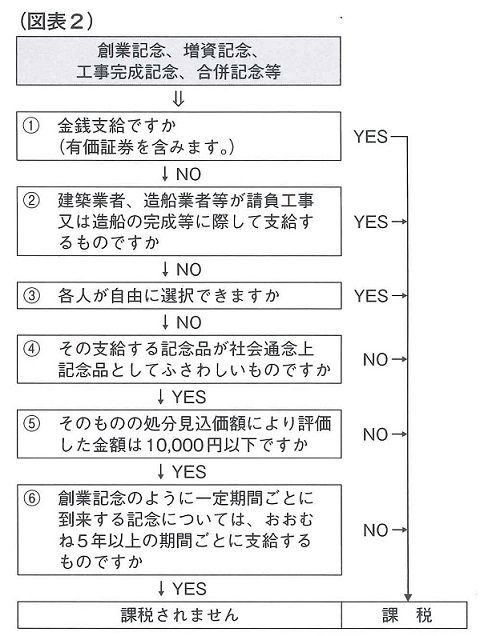

会社が役員又は使用人に対して創業記念、増資記念、工事完成記念又は合併記念等に際し、その記念品として支給する記念品は、一定の要件に該当すれば、課税しなくて差し支えないものとされています(図表2)。

なお、図表2の⑤の処分見込価額により評価した金額が1万円以下かどうかの判定は、処分見込価額から消費税及び地方消費税の額を除いた金額で行います。

ただし、建築業者、造船業者等が請負工事又は造船の完成等に際し支給するものについては、給与等として課税されます。

Q2 当社は、本年で創立30年になります。これを記念して全社員に記念品を贈りたいと考えていますが、どのような取扱いになりますか。また、取引先にも記念品を贈るとどうなりますか。

A2 会社の何周年記念等における記念品の費用は、原則として交際費等の金額に含まれるものとして取り扱われますが、社外でなく使用人等に対するものは原則として給与として取り扱われます。

ただし、図表2で源泉所得税が課税されない場合には、福利厚生費になります。

3 値引販売

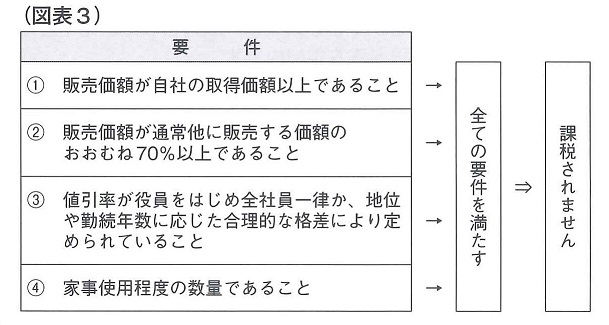

会社が役員又は使用人に対し自己の取り扱う商品、製品等(有価証券及び食事を除く。)の値引販売をすることにより供与する経済的利益で図表3に示す要件を満たすものは、課税しなくて差し支えないものとされています。

なお、高額な商品、例えば不動産などについては、次の理由から値引販売の対象とはされません。

①所得税法における課税されない経済的利益の取扱いは、少額不追及という考え方が根底にあり、経済的利益が著しく高額となるものについては、この趣旨を逸脱すること

②課税されないための要件に「家事使用程度の数量であること」とあるように、通常家事に使用される物を対象としており、不動産等はこの範囲から外れると認められる