2020年 5月号

●役員又は使用人と会社間の金銭消費貸借の注意点

会社が役員又は使用人と金銭消費貸借契約を結び金銭の貸し借りをする場合、課税関係はどうなるのでしょうか。

税法では、課税公平の見地から一定の規制をしていますので、そのポイントを以下、整理してみます。

Ⅰ 会社が役員等に貸す場合

1「認定課税」有り

会社は、利益の追求を目的とする営利法人ですから、取引をする場合には、常に経済的合理性が要求されます。

したがって、会社が役員又は使用人にお金を貸すときは、「適正な利率」により利息を徴収すべきであり、仮に無利息又は低利による貸し付けを行ったときは、会社の経済的合理性に反する行為として、適正利息との差額に相当する部分については、税務上は会社が受け取ったものとみなされ、収益計上されます。

これを「認定課税」といい、法人の場合には認定課税があります。

2 適正な利率

(1)会社が他から借り入れて貸し付けした場合……その借入利率

(2)その他の場合……貸し付けを行った日の属する年に応じた次に掲げる利率

・平成22年から25年中に貸し付けを行ったもの……4.3%

・平成26年中に貸付けを行ったもの……1.9%

・平成27年から28年中に貸付けを行ったもの……1.8%

・平成29年中に貸付けを行ったもの……1.7%

・平成30年中に貸付けを行ったもの……1.6%

・令和元年中に貸付けを行ったもの……1.6%

役員又は使用人に無利息又は低い利息で金銭を貸し付けた場合には、原則として前記の利率により計算した利息の額と実際に支払う利息の額との差額が給与として課税されることになります。

3 無利息等で貸付けた場合

役員又は使用人に無利息又は低い利息で金銭を貸し付けた場合で、次の①から③のいずれかに該当する時は、例外として課税しなくても問題ありません。

① 火災や病気などで臨時に多額の生活資金が必要になった役員又は使用人に、その資金に充てるため、合理的と認められる金額や返済期間で金銭の貸し付ける場合

② 会社における借入金の平均調達金利など合理的と認められる貸付利率を定め、この利率によって役員又は使用人に対して金銭を貸し付ける場合

③ ①及び②以外の貸付金の場合で、前記2で計算した利息の額と実際に支払う利息の額との差額が1年間で5,000円以下である場合

4 契約上のポイント

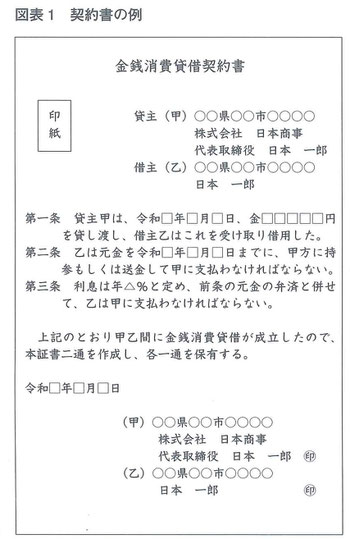

会社が役員又は使用人にお金を貸す場合は、少なくとも契約書に次の事項を明記しておく必要があります(図表1参照)。

①当事者の氏名

②貸付金額と交付日

③返済期限・返済方法

④利率

⑤契約日

5 会社法上の問題

役員が会社と自身の利益が相反する取引会社に行わせることを利益相反と言います。

金銭消費貸借(直接取引)は、会社法356条により、株主総会での承認を受けなければなりません。

なお、取締役会設置会社においては、取締役会の承認を得ることが必要となります(図表2参照)。

5 会社法上の問題

役員が会社と自身の利益が相反する取引会社に行わせることを利益相反と言います。

金銭消費貸借(直接取引)は、会社法356条により、株主総会での承認を受けなければなりません。

なお、取締役会設置会社においては、取締役会の承認を得ることが必要となります(図表2参照)。

Ⅱ 会社が役員に借りる場合

1 原則「認定課税」無し

個人の場合は、会社と異なり、常に経済的合理性に基づいて取引するものではありません。

したがって、役員が会社にお金を貸付けても、当然利息を徴収すべきという考え方はとられていませんので、特殊事情がない限り認定課税はないと思われます。

2 利率が高いケース

役員に対して、通常より高い利率により利息を支払った場合、適正な利息部分は支払利息となりますが、それを超える部分は法人税の計算上「役員報酬」となり、会社側にその役員報酬に対する源泉徴収の問題が発生します。

また、この役員報酬を加えたところで、その役員報酬が過大であるかどうかが判定されることになります。