2024年 12月号

● 令和6年分 年末調整のポインント

今年も年末調整の時期となりました。今年は定額減税制度が導入されたことで、業務の負担が増えます。

また、保険料控除申告書の改訂や簡易な扶養控除等申告書の創設なども行われていますので、年末調整にあたり注意したいポイントを確認していきます。

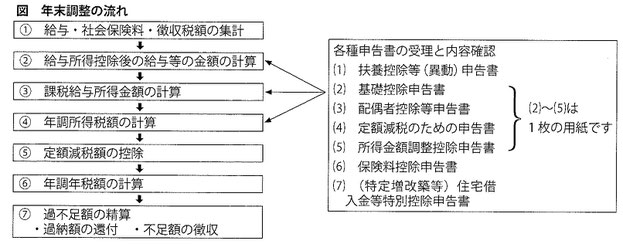

■ 年末調整の流れ ■

まずは、年末調整の基本的な流れについて押さえておきます。【図1】参照

まず、従業員に対して令和6年中に毎月支払った給与や賞与(以下「給与等」)、天引した社会保険料や源泉徴収税額を集計します。

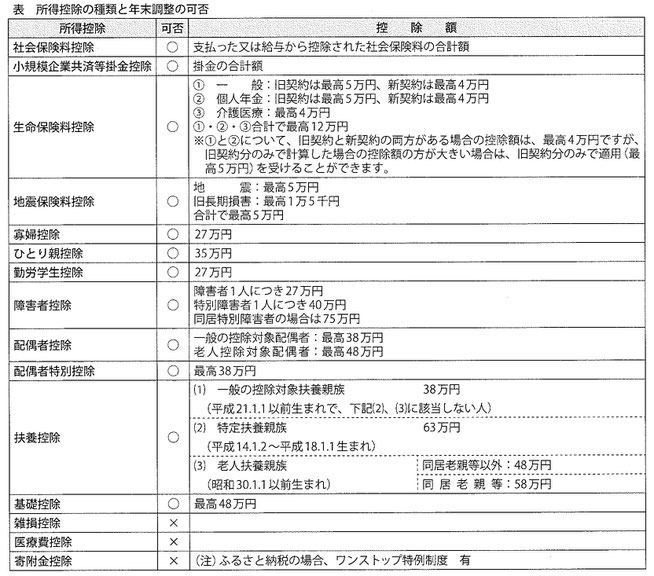

給与所得控除後の給与等の金額を計算した後、従業員から提出された各種申告書の内容をもとに、所得控除の額(【表2】参照)と課税所得金額を計算し、所得税率を乗じて所得税額を算出します。住宅ローン控除の適用を受ける場合は、税額を控除します。ここまでの手続きで算出された所得税額を「年調所得税額」といいます。

ここで、今年導入された定額減税の事務を行います。定額減税は、年末調整の対象者のうち、給与所得以外の所得を含めた合計所得金額が1805万円以下になると見込まれる人に対して実施します。定額減税額は、「本人3万円」と「同一生計配偶者と扶養親族1人付き3万円」の合計額で求めます。先ほど算出した年調所得税額から定額減税額を控除した後の税額に102.1%を乗じた年調年税額を計算します。

そして、年調年税額と1年間の源泉徴収税額比較し、過不足額の精算を行います。

■ 控除しきれない場合 ■

令和6年分の所得税額から定額減税可能額を控除しきれない場合、控除しきれない金額は翌年1月以降に支給する給与等に係る源泉徴収税額から控除はしません。控除しきれない金額は、市区町村から給付を受けることにかります。

■ 保険料控除申告書の改訂 ■

令和6年分から、給与所得者の保険料控除申告書が変更されます。

具体的には、生命保険料控除欄の「保険金等の受取人」欄のうちの「あなたとの続柄」欄、地震保険料控除欄のうちの「保険等の対象となった家屋等に居住又は家財を利用している者等の氏名」に係る「あなたとの続柄」欄、社会保険料控除欄の「保険料を負担することになっている人」欄のうちの「あなたとの続柄」欄が削除されました。

■ 定額減税のための申告書 ■

定額減税に対応するため、給与所得者の基礎控除申告書と給与所得者の配偶者控除申告書に、定額減税に係る記載欄が追加されました。

■ 簡易な扶養控除等申告書 ■

令和5年度税制改正で、給与所得者の扶養控除等(異動)申告書にや従たる給与についての扶養控除等(異動)申告書に記載すべき事項のうち一定の事項について、前年に支払者に提出したこれらの書類に記載した事項から異動がない場合には、異動がない旨の記載によることができるようになりました。

この異動がない旨の記載した申告書を、「簡易な扶養控除等申告書」と言います。

そこで、給与所得者の扶養控除等(異動)申告書についてレイアウト修正が行われ、簡易な給与所得者の扶養控除等申告書としても利用できるようになりました。

■ 源泉徴収簿の改訂 ■

令和7年分の源泉徴収簿の裏面に、令和6年分の年末調整で行う定額減税の計算に対応するための計算欄が追加されました。

なお追加された計算欄は、あくまでも令和6年分の年末調整で行う定額減税の計算に対応するためのものですので、令和7年分の年末調整の計算では使用しません。